- Menu Rubriques

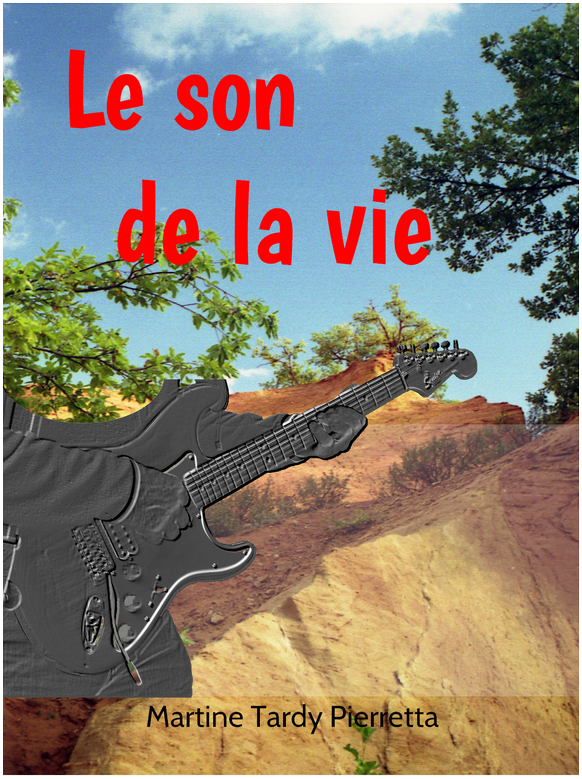

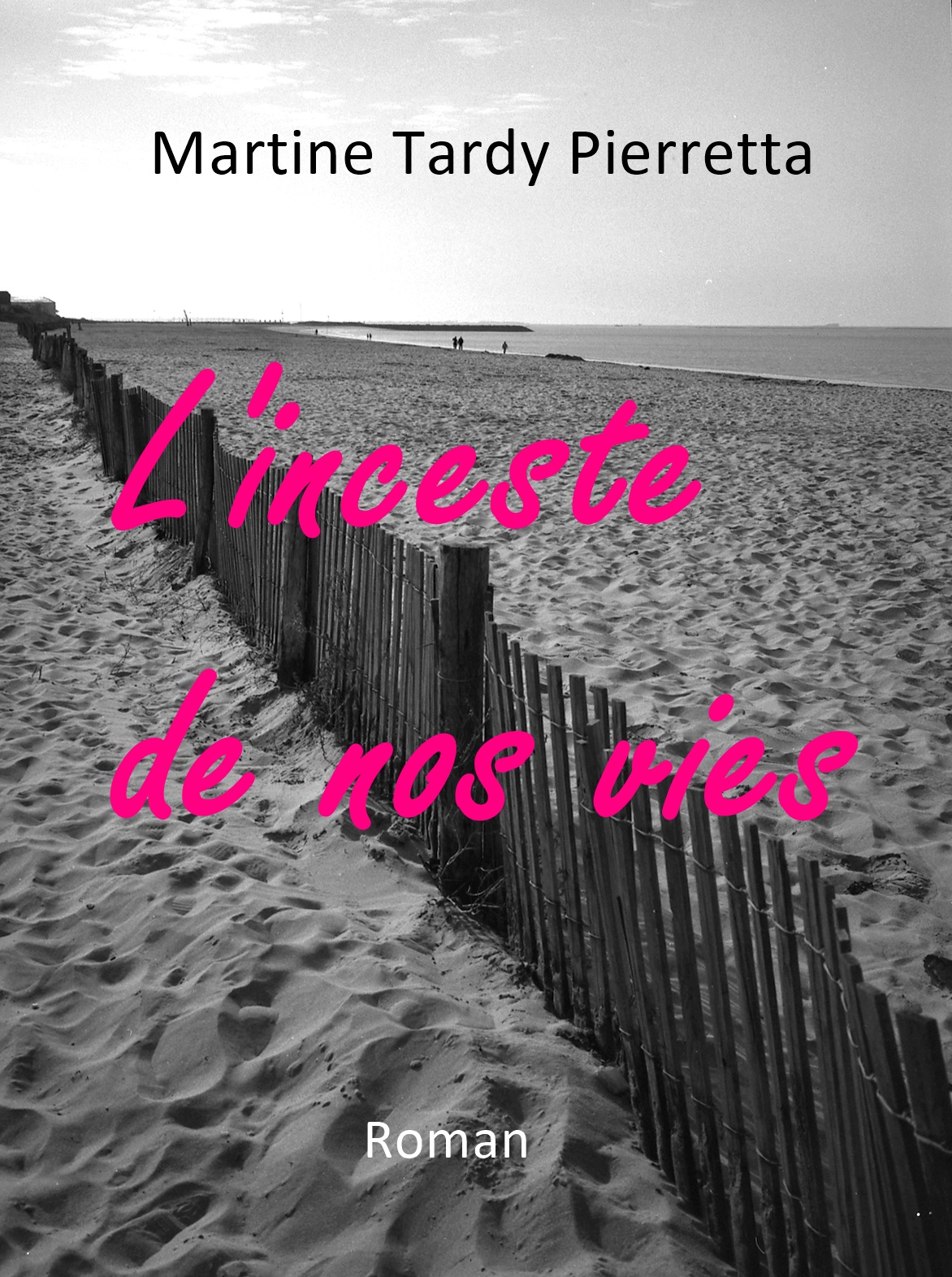

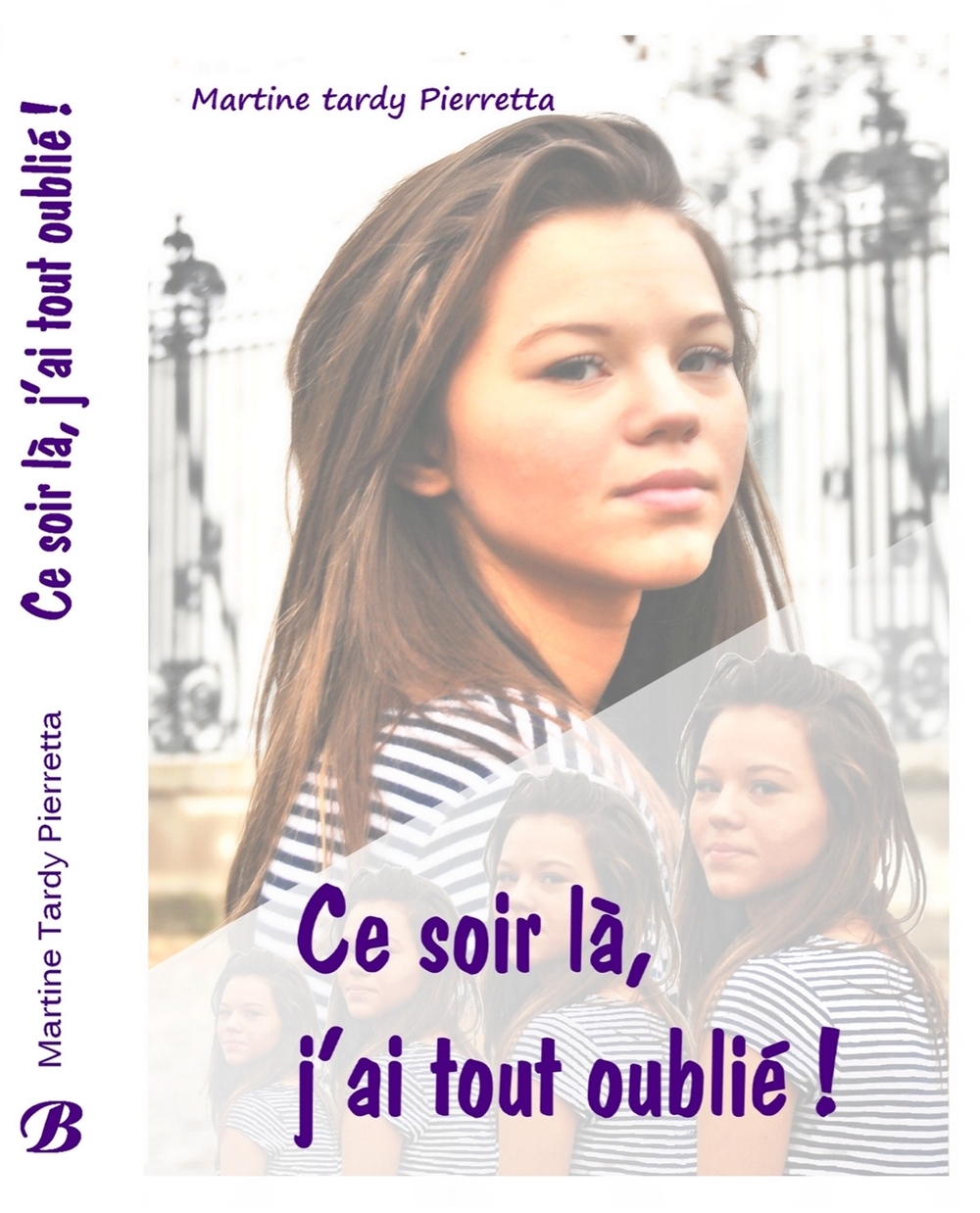

- Martine Tardy Pierretta

- L'art en France

- Boutique Web

- Salons & Dédicaces

- Achat d'une œuvre d'art

- Informations

- Photographes

- Romanciers

- Peintres

- Mode Haute couture

- Sculpteurs

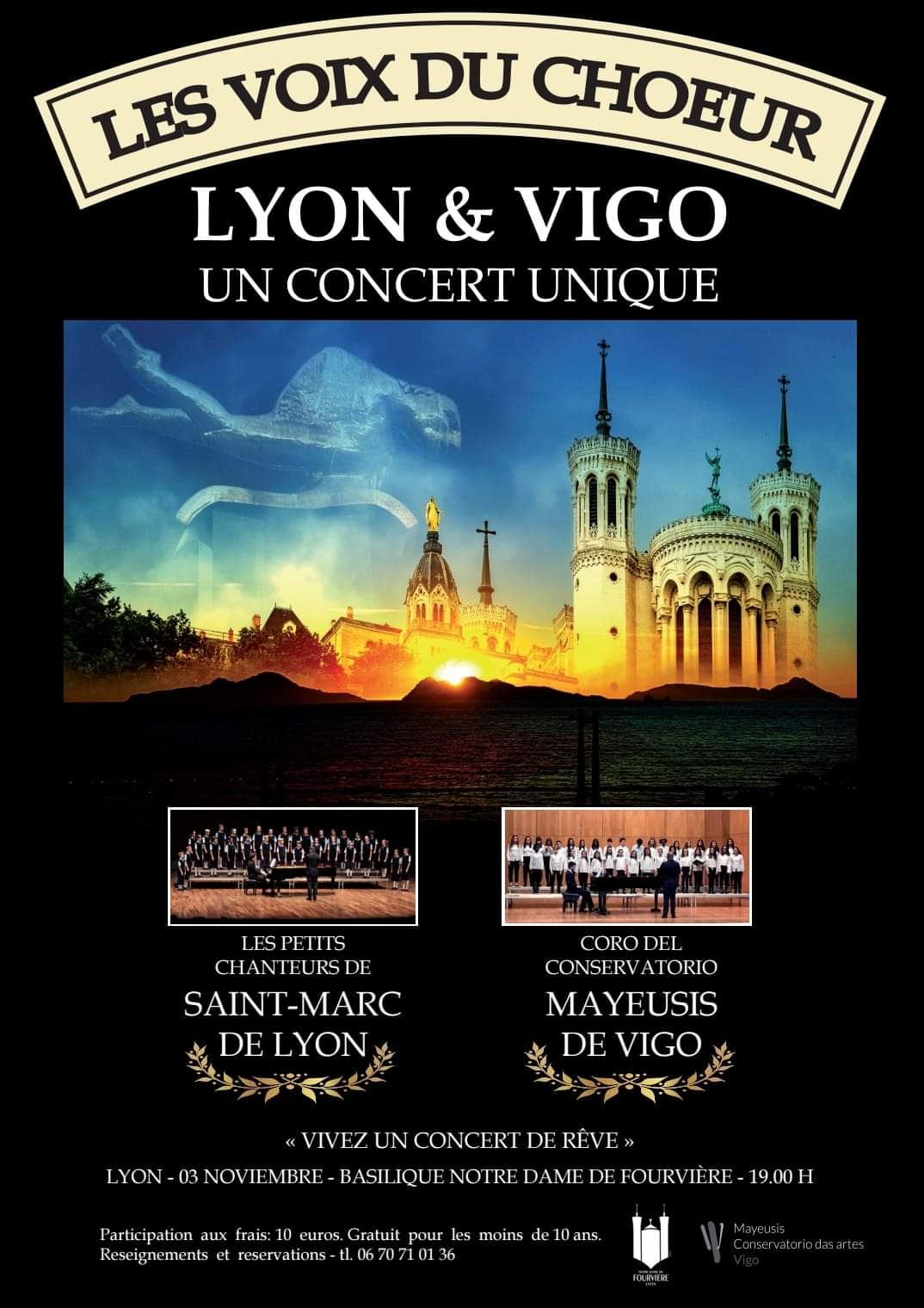

- Musiciens

- Divers

Texte & Romans de Martine

La nuit est faite pour attraper les étoiles.

Le rêve dissout notre esprit de toutes contraintes.

Evadez-vous dans l'inconnu, dans cette entité, vous ne serez jamais amenés à vous retourner.

Martine Tardy Pierretta

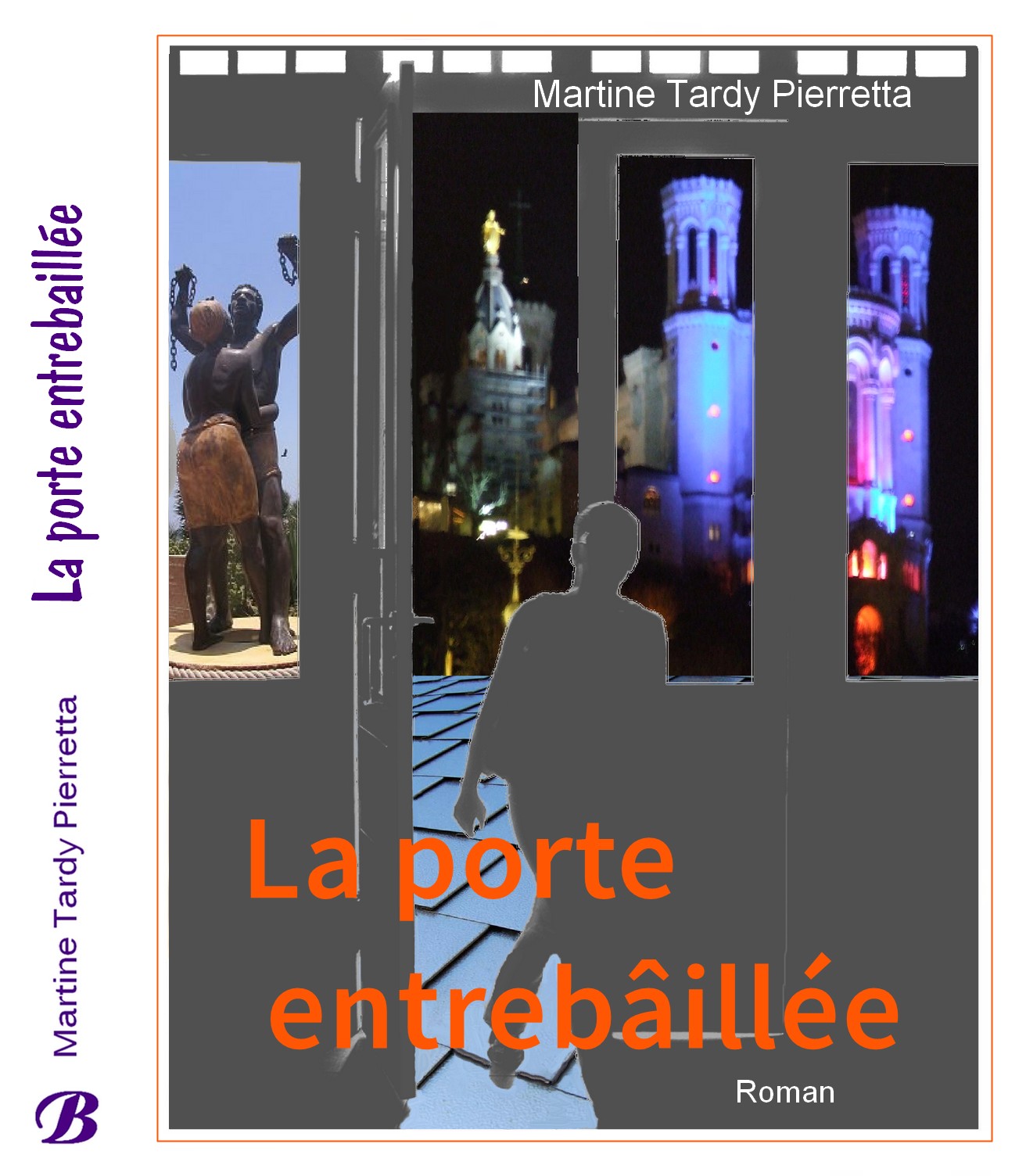

Romans

Expositions et Salons

Salon du livre de MONACO 2023

Salon du Livre de MONACO 2021 cliquez ci-contre pour telecharger la video mp4

Paco Baliardo News

Votre Publicité ici

Webmaster - Infos

Préférences

2971591 visiteurs

14 visiteurs en ligne

14 visiteurs en ligne

Lettre d'information

Calendrier

Direct-Tchat

L'achat d'une œuvre d'art participe à la constitution d'un patrimoine. Cet investissement bénéficie aussi d'avantages fiscaux qui permettent de réduire l'exposition à l'ISF ou le taux de la TVA.

Le plaisir de détenir des tableaux de maîtres, des sculptures contemporaines ou plus classiques, et autre oeuvre d'art permet de diversifier son patrimoine quand le marché boursier ou le marché immobilier connaissent une crise. Il offre aussi le moyen d'échapper totalement ou partiellement à l'impôt. Cela s'applique aussi aux objets d'antiquité de plus de 100 ans, aux meubles de style classés, aux photographies à tirage limité à 30 exemplaires, aux peintures...

Pour toutes ces œuvres, le Code général des impôts indique que les objets d'antiquité, d'art ou de collection ne sont pas compris dans les bases d'imposition à l'Impôt de Solidarité sur la Fortune (ISF). Une disposition qui évite donc de franchir trop rapidement la barre des 1,3 millions d'euros à déclarer la totalité de son patrimoine. On s'en tient à la seule valeur de l'œuvre d'art avant sa revente. Là aussi, dans ce cas de figure. Ceux qui ne sont pas concernés par l'ISF bénéficient également d'avantages fiscaux. En cas de revente, il faut normalement reverser au fisc 19 % du montant de la vente au titre de l'impôt sur les plus-values, auquel il faut ajouter les prélèvements sociaux à hauteur de 15,5 %. Ce qui porte à 34,5 % la part du montant de la vente à reverser au fisc.

Mais peut se réduire à mesure des années de conservation de l'objet. Un abattement de 10 % par année de détention est ainsi accordé au-delà de deux ans. Autrement dit, après douze ans de patience, l'imposition sur la plus-value disparaît. Attention toutefois, il faudra prouver la date d'acquisition du bien. Pensez donc à conserver la facture d'achat. Sinon, vous devrez vous acquitter d'une taxe de 5 % calculée sur le prix de vente.

Deux taux de TVA s'appliquent sur la vente des oeuvres d'art:

De même, une œuvre d'art est soumise à la taxe sur la valeur ajoutée. Le taux est réduit : 7 %. Ce taux s'applique sur toutes les ventes d'oeuvres d'art reconnues comme telle par l'administration fiscales. Un tableau, un dessin, une gravure, une sculpture, une tapisserie, une céramique, des émaux ou encore des photographies peuvent en bénéficier. Ce n'est pas le cas pour les épreuves posthumes de photographie, les pièces d'ébénisterie considérées comme antiquité, les bijoux et joaillerie, les articles de manufacture ou encore les dessins industriels. Là, la TVA est à 19,6 %.

Payer ses impôts avec une œuvre d'art !

Une œuvre d'art peut aussi se transformer en moyen de paiement. Un dispositif peu connu du grand public autorise un contribuable à régler des droits de succession ou l'ISF en livrant un objet d'art de valeur marchande équivalente aux sommes dues. Cette opération s'appelle la dation en paiement. En pratique, vous faites une offre à l'administration fiscale en indiquant l'évaluation des biens proposés en paiement. Après une procédure administrative pouvant durer jusqu'à trois ans, l'œuvre est présentée à la commission d'agrément des dations, qui donne ou non son accord. De la sorte, l'avantage est double : vous réglez l'impôt avec une œuvre d'art sans puiser dans vos liquidités et la longueur de la procédure vous permet de bénéficier d'un délai non négligeable pour satisfaire vos obligations fiscales.

Une déduction spéciale est prévue en faveur des entreprises qui achètent des œuvres originales d'artistes vivants pour les exposer au public ou des instruments de musique destinés à être prêtés aux artistes-interprètes. Elles peuvent, dans certaines conditions, notamment s'ils sont inscrits à un compte d'actif immobilisé, déduire le prix d'acquisition de leur résultat imposable de manière extra-comptable.

Entreprises concernées

Quelle que soit l'activité de l'entreprise, la déduction concerne :

les sociétés soumises, de plein droit ou sur option, à l'impôt sur les sociétés (IS) ,les entreprises individuelles soumises à l'impôt sur le revenu dans la catégorie des BIC.

Les œuvres achetées en vue de la revente et qui figurent à ce titre parmi les stocks de l'entreprise (négociants, galeries d'art, ou toute entreprise intervenant dans les transactions d'œuvres d'art) n'ouvrent pas droit à la déduction.

Attention :

le dispositif de la déduction nécessite de pouvoir inscrire le prix d'acquisition déductible à un compte de réserve spéciale au passif du bilan de l'entreprise, ce qui exclut de fait les entrepreneurs individuels soumis dans la catégorie des BNC, principalement les professions libérales, qui n'ont pas la faculté de créer au passif de leur bilan un compte de cette nature. Œuvre originale d'un artiste vivant

Pour bénéficier de la déduction, l'entreprise doit exposer l'œuvre d'art dans un lieu accessible gratuitement au public ou aux salariés, à l'exception de leurs bureaux, pendant 5 ans (soit la période correspondant à l'exercice d'acquisition et aux 4 années suivantes).

Les œuvres concernées sont :

des tableaux, peintures, dessins, aquarelles, gouaches, pastels, monotypes, entièrement exécutés de la main de l'artiste ,

des gravures, estampes et lithographies, tirées en nombre limité directement de planches entièrement exécutées à la main par l'artiste, quelle que soit la technique ou la matière employée, à l'exception de tout procédé mécanique ou photomécanique ,

les productions en toutes matières de l'art statuaire ou de la sculpture et assemblages, dès lors que ces productions et assemblages sont exécutés entièrement de la main de l'artiste, à l'exclusion des articles de bijouterie, d'orfèvrerie et de joaillerie , les fontes de sculpture à tirage limité à 8 exemplaires et contrôlé par l'artiste ou ses ayants-droit , des tapisseries faites à la main, sur la base de cartons originaux fournis par l'artiste, limitées à 8 exemplaires , les exemplaires uniques de céramique, entièrement exécutés de la main de l'artiste et signés par lui , les émaux sur cuivre, entièrement exécutés à la main, dans la limite de 8 exemplaires numérotés et comportant la signature de l'artiste, à l'exclusion des articles de bijouterie, d'orfèvrerie et de joaillerie ,des photographies prises par l'artiste, tirées par lui ou sous son contrôle, signées et numérotées dans la limite de 30 exemplaires, tous formats et supports confondus.

Site en cours de mise à jour

Site en cours de mise à jour

Date de création : 26/04/2017 17:08

Catégorie : - GuppY

Page lue 45180 fois

Catégorie : - GuppY

Page lue 45180 fois

]

]